Патовая ситуация на мировом рынке прямых инвестиций в коммерческую недвижимость

Патовая ситуация на мировом рынке прямых инвестиций в коммерческую недвижимость – в 1-й половине 2008 года объемы инвестиций снизились на 41% по сравнению с аналогичным периодом прошлого года

По данным нового исследования мирового движения капитала, проведенного компанией Jones Lang LaSalle

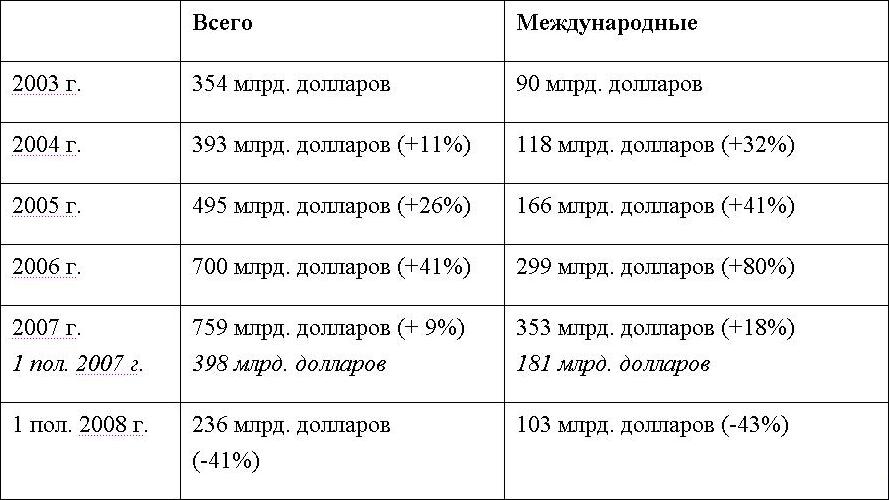

Объемы мировых сделок в сфере коммерческой недвижимости в 1-й половине 2008 г. снизились на 41% по сравнению с рекордным уровнем, отмечавшимся в 1-й половине 2007 г.[1] Объемы инвестиций почти вернулись к уровню 1-й половины 2005 г. и составили 236 млрд. долларов США. Несмотря на снижение объемов, сохранялась тенденция к глобализации сделок по приобретению недвижимости ― трансграничные инвестиции составили почти 45% от общего объема сделок. Однако наблюдались региональные различия: доля международных сделок выросла в Северной и Южной Америке с 25% до 30%, но снизилась в Азиатско-Тихоокеанском регионе с 46% до 34% и в Европе с 66% до 58%.

Тони Хоррелл (Tony Horrell), глава европейского департамента финансовых рынков и инвестиций компании Jones Lang LaSalle, прокомментировал: «Причиной уменьшения объемов стало изменение мировых условий получения кредитов, которые стали менее доступными и более дорогими. Как следствие, многие покупатели не хотят или не могут осуществлять сделки по ценам 2007 г., в то время как продавцы не желают эти цены снижать. В результате сложилась патовая ситуация, особенно это касается крупных сделок».

Рекордные объемы сделок в последние годы были достигнуты благодаря доступности относительно дешевых кредитов. Из-за обвала мирового рынка ипотечных ценных бумаг, обеспеченных коммерческой недвижимостью, а также из-за общего повышения стоимости кредитов, с рынка ушли инвесторы, использующие значительные объемы заемного капитала. Вместе с тем, резкое замедление темпов роста мировой экономики вынуждает инвесторов всех типов проявлять осторожность. Несмотря на то, что инвесторы, опирающиеся на собственный капитал, все еще проявляют активность, они действуют избирательно. Многие из них ждут, пока изменятся цены.

В отношении будущего года Тони Хоррелл добавил: «До стабилизации кредитного рынка может пройти еще год. Однако сейчас, вероятно, будет наблюдаться рост вынужденных продаж объектов недвижимости. Больше всего внимание покупателей будут привлекать, вероятно, быстрорастущие и переоцененные ключевые рынки. Быстрое изменение цен предоставляет покупателям новые возможности для приобретения объектов недвижимости. Больше возможностей будут иметь те инвесторы, которые смогут выделить средства на приобретение недвижимости в течение следующих 12 месяцев».

Инвесторы также ищут рынки с более низкой прозрачностью, но с высокими показателями роста. К ним относятся, в частности, рынки Латинской Америки, особенно Бразилии, Центральной и Восточной Европы, а также рынки Азиатско-Тихоокеанского региона, например, Вьетнама. Jones Lang LaSalle прогнозирует, что в

2008 г. объемы инвестиций снизятся как минимум на 35% по сравнению с 2007 г., а возможно и более. При этом нужно учитывать, что рынок демонстрировал признаки ослабления уже во 2-й половине 2007 г.

Обзор 1-й половины 2008 г. по регионам

В первой половине 2008 г. объемы сделок в Северной и Южной Америке снизились на 56% по сравнению с прошлым годом и составили примерно 75 млрд. долларов США. Международные инвестиции также значительно сократились: они уменьшились на 47% ― до 23 млрд. долларов. Однако доля международных сделок выросла с 25% до 30%.

Сильнее всего в этом регионе сократились объемы сделок в США: они снизились на 61% по сравнению с 1-й половиной 2007 г. и составили примерно 64 млрд. долларов. Больше всего это коснулось крупных портфельных сделок и сделок по слиянию и поглощению, которые были популярны на рынке США с 2005 по 2007 г.

В 2008 г. объемы таких сделок снизились до такого уровня, что можно говорить об их отсутствии. В Латинской Америке объемы сделок в первом полугодии тоже уменьшились. Однако основной причиной снижения активности была низкая доступность предлагаемых к продаже активов, а не кредитное сжатие или опасения экономического характера. Канада неожиданно выделилась из общей тенденции начала 2008 г.: здесь в 1-й половине 2008 г. объемы выросли более чем на 50%. Таким образом, Канада оказалась относительно устойчивой к кризису ликвидности из-за традиционной консервативности банковского и финансового секторов.

Кредитное сжатие оказало большое влияние и на рынок коммерческой недвижимости Европы, где объемы сделок в 1-й половине 2008 г. составили 106 млрд. долларов США, т.е. в долларовом выражении снизились на 38% по сравнению с 1-й половиной 2007 г.; при пересчете на евро спад оказался еще более существенным ― 44%. Объемы международных инвестиций снизились на 46% ― до 61 млрд. долларов США, но по-прежнему составляют почти 60% от общих объемов инвестиций.

Объемы инвестиций на крупнейших рынках Европы ― в Великобритании, Германии и Франции –– в первой половине года составили всего 53 млрд. долларов, что на 50% меньше, чем в аналогичном периоде прошлого года. Для сравнения, некоторые европейские рынки оказались более устойчивыми. Например, в Бельгии, Финляндии, Нидерландах и Испании отмечался рост в долларовом выражении (в пересчете на евро наблюдалось небольшое снижение). На эти рынки оказал влияние ряд значительных портфельных и корпоративных сделок, особенно в первом квартале. Объемы инвестиций в Центральной и Восточной Европе также оставались стабильными, они подкреплялись по-прежнему сильным рынком России и растущей активностью в Румынии.

Рынок Азиатско-Тихоокеанского региона в 1-й половине 2008 г. был стабильным, объемы инвестиций практически не изменились и составили 55 млрд. долларов США (что на 0,3% меньше, чем в 1-й половине 2007 г.). Однако при расчетах в местной валюте объемы снизились на 9%. Общую активность поддержали местные инвесторы, в то время как объемы международных инвестиций в 1-й половине 2008 г. сократились на 25% и составили 19 млрд. долларов, т.е. 34% от общего объема инвестиций (на 46% меньше, чем в 1-й половине 2007 г.).

В Юго-Восточной Азии наблюдались самые большие объемы инвестиций в регионе – сильный экономический рост продолжает привлекать инвесторов. В частности, значительный рост инвестиций отмечался в Сингапуре: здесь общий объем сделок достиг 4,8 млрд. долларов (что на 20% больше, чем в прошлом году). В Китае и Японии объемы инвестиций в 1-м полугодии выросли в долларовом выражении на 3% и 8% соответственно. Однако, если бы в период с 1-й половины 2007 г. по 1-ю половину 2008 г. курс обмена не менялся, объемы обоих рынков уменьшились бы почти на 5%, причем сократилось как количество сделок, так и их объемы, что является следствием кризиса ликвидности. В Австралии, как и на ключевых рынках Европы и США, рост стоимости кредитов привел к уменьшению количества сделок. В 1-й половине 2008 г. их объемы снизились на 52% в долларовом выражении и на 57% в местной валюте.

Владимир Пантюшин, Директор по России и СНГ, отдел экономических и стратегических исследований компании Jones Lang LaSalle, отметил: «На фоне резкого снижения инвестиционной активности в Европе и Америке ситуация в России выглядит особенно контрастно. Несмотря на кризис ликвидности, который болезненно ударил по планам девелоперов, инвестиции в российскую коммерческую недвижимость продолжают активно расти. По расчетам Jones Lang LaSalle, в 1-м полугодии они составили 4,4 млрд. долларов по сравнению с 1,3 млрд. в 1-м полугодии 2007 г. и 5,0 млрд. за весь прошлый год. Это соответствует годовому росту на 240%. Основным фактором, обеспечивающим динамичный рост рынка, является благоприятная экономическая ситуация последних лет и положительная перспектива. Это приводит к активному расширению бизнеса компаний, работающих на российском рынке, и их спросу на объекты недвижимости».

Мировые объемы прямых инвестиций в коммерческую недвижимость по сравнению с прошлыми периодами

[1] В местной валюте снижение было еще более значительным из-за ослабления доллара США в среднем на 9% относительно корзины основных мировых валют в течение двенадцати месяцев (c июля 2007 года по июнь 2008