Обзор рынка коммерческой недвижимости Москвы за 1-ый квартал года 2008

1. МАКРОЭКОНОМИЧЕЧКИЙ ОБЗОР

1.1. РОССИЯ

В 1 кв. 2008 г. экономика России продолжила рост, основанный на увеличении потребительских расходов, развитии сектора строительства и промышленного производства. Динамичное развитие строительства было во многом связано с высокой доходностью данного сегмента для девелоперов и гарантированным спросом на новое качественное предложение в большинстве регионов России. Темпы роста промышленности в настоящее время ограничены преимущественно дефицитом квалифицированных трудовых ресурсов и недостаточными темпами технологического обновления производственной базы. Тем не менее, по итогам 2008 г. ожидается высокий прирост ВВП России, на уровне 7%.

Реальные денежные доходы населения выросли за 1 квартал на 12% по отношению к аналогичному периоду 2007 г. Среднедушевые доходы населения составили 12,5 тыс. руб. в месяц. Рост номинальных доходов населения, развитие кредитования и высокий уровень инфляции стимулирует рост потребления, позволяя ожидать сохранение положительной динамики роста розничного товарооборота.

Положительное сальдо торгового баланса России в 1 кв. 2008 г. по сравнению с аналогичным периодом прошлого года выросло, составив 48 млрд. долларов (29 млрд. в 2007 г.), рост был обеспечен ростом цен на основную статью российского экспорта - сырьевые ресурсы. Прямые инвестиции в экономику России остались на уровне прошлого года, составив не менее 17 млрд. долларов (18 млрд. долларов за аналогичный период 2007 г.), что является хорошим показателем, учитывая кризис ликвидности мировой финансовой системы. Рост валютных поступлений в экономику способствовали дальнейшему росту золотовалютных резервов, до 507 млрд. долларов.

Основная угроза стабильности для экономики России в настоящее время связана с высокими темпами инфляции, подогреваемыми ростом цен на товары российского экспорта в мире. За 1 кв. 2008 г. инфляция составила 4,8%. В годовом исчислении инфляция может составить 14-16%, т.е. существенно выше запланированных Правительством РФ 10%.

В 1 кв. 2008 г. продолжилось наблюдаемое на протяжении последних 3-х лет укрепление курса рубля по отношению к доллару США: средний курс ЦБ РФ составил 24,3 рубля за доллар (26,3 руб. в 1 кв. 2007 г.), что во многом связано со слабостью доллара на мировом финансовом рынке.

Высокий объем золотовалютных резервов, координация бюджетно-налоговой и монетарной политики, сбережение поступающих доходов от продажи ресурсов являются причиной пересмотра агентством Standart&Poor's прогноза изменений кредитного рейтинга со «Стабильного» на «Позитивный». Агентство Moody's также объявило о намерениях пересмотра прогноза рейтинга России в ближайшем будущем.

1.2. МОСКВА

На протяжении 1 кв. 2008 г. экономика Москвы демонстрировала достаточно высокие темпы роста, выше чем в среднем по России. По итогам года темпы роста ВРП в 2008 г. прогнозируются на уровне, превышающем 7%. По-прежнему источниками экономического роста для города являются активное развитие сегмента строительства, рост потребления товаров и услуг. За 1 кв. 2008 г. по предварительным данным оборот розничной торговли оценивается в 556 млрд. руб., оборот общественного питания - 30 млрд. руб., объем платных услуг населению - порядка 220 млрд. руб. Превосходящий уровень экономического развития Москвы по сравнению с остальной страной являются причиной более мягкого реагирования на внешние экономические вызовы.

В марте 2008 г. Standard & Poor's изменил прогноз по долгосрочному кредитному рейтингу г. Москвы на «Позитивный». Данное изменение отражает мнение Standard & Poor's о возможностях улучшения инфраструктуры города без значительного ухудшения финансовых показателей г. Москвы.

Высокие кредитные рейтинги Москвы отражают ее роль как финансового и торгового центра России, дальнейший рост которой ограничивается только суверенным рейтингами РФ.

Москва зависит от налоговых доходов поступающих от продажи нефти и газа, отличается не достаточно качественным бюджетным планированием (в 2005-2007 годах наблюдался профицит бюджета в размере почти 40%), необходимостью высокого объема капиталовложений в инфраструктуру.

2. НЕДВИЖИМОСТЬ КАК ИНВЕСТИЦИОННЫЙ АКТИВ

2.1. ОСНОВНЫЕ ИЗМЕНЕНИЯ В ГРАДОСТРОИТЕЛЬНОЙ ПОЛИТИКЕ МОСКВЫ

Правительство Москвы разрабатывает программу переноса воздушных высоковольтных линий под землю с высвобождением для строительства порядка 1 тыс. га.

Правительство Москвы собирается резервировать землю под развитие объектов дорожно-уличной сети до 2020 г., зарезервированные участки не будут подлежать приватизации. Правительство Москвы намерено дополнить Земельный кодекс возможностью изъятия земли любой собственности под нужды строительства многоквартирных домов.

В Москве изменяется процедура определения коэффициента изменения рыночной арендной платы за нежилые помещения, динамика изменений будет устанавливаться не распоряжением Правительства Москвы, а Минэкономразвития России.

Правительство Москвы утвердило процедуру демонтажа незаконных построек за счет застройщика.

Создан межведомственный совет по ценовой политике в строительстве при Правительстве Москвы, возглавляемый Марией Оглобиной, для выработки рекомендаций по регулированию тарифов в строительстве.

ЦАО осуществляет политику по созданию туристско привлекательного округа. В рамках данной политики вводятся ограничения на развитие офисного сегмента в центре города и планируется смещение деловой активности на запад города; создание безрекламных зон; создание, развитие и восстановление пешеходных зон.

На 2008 г. коэффициент для расчета восстановительной стоимости, применяемый при расчете налога на недвижимость, установлен в размере 35 (30 в 2007 г.).

2.2. ОСНОВНЫЕ ТЕНДЕНЦИИ ИНВЕСТИЦИОННОЙ АКТИВНОСТИ

Несмотря на долгосрочный тренд снижения ставок доходности на рынке коммерческой недвижимости в России, в краткосрочном периоде стоит ожидать коррекцию ставок в сторону повышения в связи с ростом стоимости заемных средств. По высококлассным объектам офисной и торговой недвижимости инвесторы ожидают доходность выше предлагаемой на рынке, в связи с чем, многие инвесторы заняли выжидательную позицию, ища свой «золотой» вариант. Кроме того, сейчас наблюдается увеличение числа сделок связанных с оптимизацией структуры существующих активов и срочной продажей активов по ставкам капитализации выше сложившегося в конце 2007 года уровня (см. отчет GVA Sawyer за 2007 г.).

Исходя из выше сказанного, к середине 2008 года может произойти коррекция среднего уровня ставок капитализации в сторону повышения, по предварительным оценкам на 0,5%, в первую очередь для качественных торговых и офисных объектов.

1 кв. 2008 г. продемонстрировал уменьшение инвестиционной активности в сфере коммерческой недвижимости. Рынок двигался в основном по инерции благодаря сделкам, договоренности по которым были достигнуты ранее 2008 г. Такая ситуация была обусловлена ростом стоимости заемных средств и осторожностью инвесторов.

В свою очередь активная инвестиционная деятельность в 2007 году привела к завышенным ожиданиям собственников объектов относительно их стоимости. Данные факты привели к замещению сделок с объектами сделками с проектами до стадии их завершения, и Москвы - Санкт-Петербургом и регионами.

3.РЫНОК ОФИСНОЙ НЕДВИЖИМОСТИ

В 1 кв. 2008 г. прирост качественных офисных площадей составил 6,8%. Ведено 440 тыс. кв.м офисных площадей классов А, В+, В-. Среди введённых в эксплуатацию знаковых проектов стоит отметить «Легион 2», «Башня Федерация» (башня Запад), «Ситидел» и МФК «Неглинная плаза».

3.1. ПРЕДЛОЖЕНИЕ

По итогам 1 кв. 2008 г. совокупное предложение качественных офисных площадей (классов А и В+, В-) составило 6,87 млн.кв.м. Объем предполагаемого на 2008 г. строительства составляет 1,54 млн.кв.м, до конца года ожидается ввод еще 1,1 млн.кв.м офисных площадей классов А и В+, В-, который тем не менее не удовлетворит спрос на качественные офисные площади.

Доля офисных площадей класса А в совокупном качественном предложении по итогам 1 кв. 2008 г. составила 38%, в структуре нового предложения из введенного в 1 кв. 2008 г. - 86%. В ближайшие 5-7 лет ожидается дальнейший рост доли площадей класса А за счет нового строительства - до 45% в совокупном предложении.

Предложение офисных площадей класса А преимущественно сосредоточено в центре города, а также в западном, юго-западном и северо-западном округах.

1 кв. 2008 г. не привнес новых тенденций на рынок, по-прежнему для рынка характерна реализация крупномасштабных проектов (площадью свыше 100 тыс. кв.м), в многофункциональной конфигурации (преимущественно с торговой, гостиничной, жилой составляющими). На 2008 г. заявлен ввод более 14 МФК, средняя площадь которых превышает 120 000 кв.м, в 1 кв. 2008 г. заявлено о начале строительства 2 крупных МФК. Формирование многофункциональных комплексов позволяет снизить девелоперские риски, обеспечить синергетический эффект для всех составляющих комплекса, частичный возврат вложенных средств уже на стадии строительства.

Дефицит и высокая стоимость земельных участков в центре города способствует росту высотности проектов (до 400 м). Одновременно наблюдаемая на протяжении последних 2-х лет тенденция децентрализации офисного строительства в Москве привела к формированию целого ряда субрынков вдоль ТТК (Nagatino-iLand, Москва-Сити) и МКАД (Химки, Мякининская пойма, Мытищи). Объекты точечной офисной застройки появляются на расстоянии до 10 км от Москвы (Riga Land).

Вдоль МКАД растет популярность строительства бизнес-парков, в которых удаленность от делового центра города компенсируется созданием комфортной для бизнеса среды. В 1 кв. 2008 г. заявлено несколько проектов строительства бизнес-парков - первый девелоперский проект «дочки» Toyota - бизнес-парк, расположенный на участке 25 га на внешней стороне 25-км МКАД (южное направление). «МОРЕ -московская недвижимость» и MR Group планируют строительство 2-х бизнес-парков: на Ленинградском пр-те и в районе «Большого сити».

В структуре предложения по классу А большинство площадей предлагается на условиях аренды. Предложение офсных площадей на продажу более представлено в классах В+ и В-.

Наиболее высокий уровень предложения вакантных площадей наблюдается в ЮВАО - 15% (класс В+), 6% - (класс В-) - наименее популярный округ для размещения качественной офисной недвижимости. Высокий уровень вакантных площадей класса А - 6,2% обусловлен большим объемом нового предложения офисной недвижимости, введенным в эксплуатацию в 4 кв. 2007 г. и 1 кв. 2008 г., в первую очередь, в субрынке Москва-Сити.

3.2.СПРОС

Текущая емкость рынка качественной офисной недвижимости в существующих ценах оценивается на уровне 2,8 - 3,5 млн. кв.м класса А и 4,5 - 4,8 млн. кв.м классов В+/В-. К 2012 г. ожидается рост рынка на 70%, как за счет увеличения объема площадей сегодняшних пользователей качественных площадей, так и за счет роста спроса со стороны арендаторов некачественных площадей. При сохранении текущих темпов роста спроса и предложения к фазе первичного насыщения, которое будет характеризоваться балансом спроса и предложения при уровне вакантных площадей в пределах 10%, рынок качественной офисной недвижимости выйдет к 2012 г.

При традиционно высоком спросе на качественные площади в CBD (Центральный деловой район), в 1 кв. 2008 г. продолжился рост спроса на офисные объекты за пределами центра Москвы. Наибольший спрос в зоне ТТК-МКАД был отмечен на объекты класса B+, В-, что объясняется существенно более низкими, чем в центре, ставками аренды, более удобной транспортной доступностью. Наиболее популярным направлением для размещения офиса является запад, северо-запад, юго-запад как для объектов, расположенных в Москве, так и за МКАД.

В 1 кв. 2008 г. наибольшим спросом в сегменте аренды качественных офисных площадей пользовались площади небольших размеров, до 300 кв.м - 44% сделок. При покупке, напротив, наиболее привлекательны площади свыше 500 кв.м- 48% сделок.

По-прежнему большинство площадей (особенно в классе А) сдаётся по предварительным договорам аренды в строящихся зданиям, с одной стороны это связано с дефицитом предложения офисных площадей в построенных бизнесцентрах, с другой стороны позволяет арендовать площади по более низким арендным ставкам по сравнению с уже построенными зданиями и предоставляет арендатору возможность большего маневра в подборе подходящих площадей.

Крупнейшей форвардной сделкой покупки офисных площадей в 1 кв. 2008 г. было приобретение немецким инвестиционным фондом KanAm Grund Kapitalanlagegesellschaft у компании «Открытие-недвижимость» офисной части (примерно 101 000 кв.м из 110 000 кв.м) в строящемся многофункциональном комплексе в районе Павелецкого вокзала на ул. Кожевническая. Размер сделки оценивается в 900 млн. долларов.

Крупнейшая сделка аренды - ТНК-ВР арендовал 37 тыс. кв.м в строящемся бизнес-парке «Западные ворота».

Около 30% спроса на офисные помещения обеспечивается инвестиционными компаниями, компаниями нефтегазовой и сопутствующих сфер и банками. Как правило, это крупные организации, потребность в офисных площадях которых существенно превышает 3 000 кв.м. По оценке GVA Sawyer, основанной на анализе планов развития компаний, вес этих групп в структуре спроса увеличится.

На фоне повышения интереса иностранных инвесторов к российскому рынку ожидается увеличение спроса на офисную недвижимость как со стороны производственных компаний с иностранным участием, так и со стороны компаний, традиционно их обслуживающих (сфера услуг). С незначительным изменением в процентной доли такая структура является постоянной на протяжении последних 3-х лет.

3.3. ФИНАНСОВЫЕ УСЛОВИЯ

В 1 кв. 2008 г. средневзвешенные арендные ставки в классе А составили $1 100/кв.м в год (здесь и далее triple net - не включая НДС и эксплуатационные расходы), $810/кв.м в год -класс В+, $620/кв.м в год - класс В-.

В течение ближайших 3-х лет ожидается повышение арендных ставок на 10-12% ежегодно, столь высокого роста, как в 2007 г. (33%) не прогнозируется по причине ввода в эксплуатацию большого количества масштабных проектов за пределами делового центра, в некоторых объектах возможна корректировка арендных ставок в сторону понижения.

Наивысший уровень арендных ставок в Москве пришелся в 1 кв. 2008 г. на ЦАО -средневзвешенные ставки по офисным центрам класса А составили 2 000 долларов за кв.м в год (не включая эксплуатационные расходы и НДС). Наибольшим спросом в ЦАО пользуются офисы в пределах Садового кольца и в ММДЦ «Москва Сити». Нижняя граница арендных ставок в качественном сегменте отмечена на уровне 300 долларов за кв.м в год в бизнес-центре класса В-«Румянцево», расположенном в 500 м от МКАД по Киевскому ш.

Размер операционных расходов для офисов класса А в среднем составляет порядка 110 долларов / кв.м в год, при этом всё большее распространение получает общепринятая в мировой практике оплата операционных расходов по факту - open book. Цены продажи составили 10 500 долларов (не включая НДС) для офисов класса А, 6 700 долларов (не включая НДС) - класс В+ и 4 700 долларов (не включая НДС) -класс В-. В среднесрочной перспективе ожидается дальнейший рост цен (на 17-23% в год).

4. РЫНОК ТОРГОВО-РАЗВЛЕКАТЕЛЬНОЙ НЕДВИЖИМОСТИ

Объем розничного товарооборота в 1 кв. 2008 г. в Москве составил порядка в 556 млн. руб., что выше чем в аналогичном периоде предыдущего года на 17,5% в денежном выражении и является следствием роста доходов населения и инфляции. Наблюдается постепенное увеличение доли продовольственных товаров в структуре розничного товарооборота, что вызвано опережающим ростом цен на продовольствие на мировых рынках.

На протяжении последних лет сохраняется высокая инвестиционная привлекательность розничной торговли России (второе место в Global Retail Development Index 2007 A.T.Kearney).

4.1. ПРЕДЛОЖЕНИЕ

Совокупное предложение площадей качественных торговых центров на рынке Москвы3 на конец 1 кв. 2008 г. составило около 4 464 тыс. кв.м. За первый квартал введено 123 тыс. кв.м новых площадей торговых центров, в т.ч. 64 тыс. кв.м торговой площади. Прирост предложения был обеспечен двумя объектами: это ТРК «Облака» на Ореховом бульваре и МФК «Неглинная плаза» на пересечении улиц Неглинная, Рождественка и Трубной площади. В составе этого комплекса порядка 27 тыс. кв.м занимает торговый центр.

В числе ожидаемых к вводу в текущем году объектов: проекты, планировавшиеся к открытию еще в 2007 г., но отложенных по различным причинам. Это «Ашан-Сокольники», «Аэробус», «Мегаполис», «Новоясеневский» и др. Среди наиболее интересных ожидаемых проектов следует отметить: МФК «Метрополис», ТРЦ «Фили», ТРЦ «Шоколад».

1 Качественный торговый центр - в соответствии с классификациями Urban Land Institute (ULI) и International Council of Shopping Centers (ICSI) - это совокупность объектов по реализации универсального ассортимента товаров и услуг (торговой площадью более 3 000 кв. м), расположенных на определенной территории, спланированных, построенных, управляемых как единое целое и предоставляющих в границах своей территории стоянку для автомашин.

2 GLA (Gross leasable area) - общая арендопригодная площадь.

3 Московский рынок торгово-развлекательной недвижимости включает в себя качественные торговые объекты на территории Москвы, а также крупные объекты за ее границами, ориентированные в большей степени на жителей Москвы

Таким образом, с учетом отложенных и заявленных проектов, в 2008 г. возможен ввод более 2 млн. кв.м качественных площадей. Однако, при сохранении тенденции значительного отставания ввода объектов от заявленного по графику, рост нового предложения может не превысить 600-700 тыс. кв.м. Подобное сдерживание темпов роста, позволяет сохранять процент заполненных площадей на довольно высоком уровне. Показатель вакантных площадей колеблется от 0,5% до 5,0%, в зависимости от качества и местоположения торгового центра. Максимальная заполняемость торговых центров отмечена в центре Москвы, наибольший объем свободных площадей представлен в торговых центрах со слабой концепцией на окраине города.

Среди знаковых проектов, открытие которых ожидается в 2008 г.: МФК «Метрополис», ТЦ «Облака», ТЦ «Фили», ТРЦ «Шоколад» и др.

Прирост площадей в первом квартале пришелся на Центральный и Южный административные округа. В целом, наиболее насыщенными качественными торговыми площадями оставались Центральный, Юго-западный и Западный округа столицы, наименее обеспеченными - Северо-Восточный и Южный и Северный.

Строительство ряда крупноформатных торговых объектов, таких как «Ашан-Сокольники», «Метрополис», «Гудзон», «Марьино», «Рио», «Каширский Молл», «Золотой Вавилон Ростокино», «Абрамцево», «Ривер Молл», «Шоколад» и др. заявлено в периферийных районах Москвы и вдоль МКАД. Благодаря этим проектам, по прогнозу к 2010 г. лидерство по предложению торговых площадей перейдет от Центрального округа к Южному и Восточному. Этот факт подтверждает предыдущие прогнозы GVA Sawyer относительно тенденций укрупнения форматов торговых центров и децентрализации их расположения.

4.2. СПРОС

Наибольшую долю площадей в торговых центрах Москвы занимают операторы магазинов одежды и обуви (25%), следом идут продукты питания и развлечения (13% и 10% соответственно).

0 выходе на российский рынок заявили компаний Tesco (3-й по величине ритейлер в мире), Hediard (гастрономические бутики), марка Coach (сумки, аксессуары, кожа, ювелирные украшения) в партнерстве с компанией «Джамилько». Среди российских операторов на рынок Москвы планирует выйти петербургская сеть «О'Кей» (продовольственные гипермаркеты).

Неудовлетворенный спрос со стороны конечных потребителей, при существующем объеме розничного товарооборота оценивается в 800 - 1 000 тыс. кв.м GLA в качественных торговых

центрах.

Таким образом, емкость рынка на текущий момент составляет около 3,5 млн. кв.м качественных торговых площадей (GLA). Соответственно, учитывая текущие темпы роста розничного товарооборота, насыщение рынка качественными торговыми площадями при существующих темпах их ввода может произойти не ранее 2009 г.

4.3. ФИНАНСОВЫЕ УСЛОВИЯ

Диапазон ставок аренды в торговых центрах Москвы для якорных арендаторов составляет 100 - 600 долларов за кв.м в год, для неякорных: 300 -5 000 долларов за кв.м в год (без НДС и эксплуатационных расходов). Уровень ставок зависит от множества факторов, в частности, от занимаемой площади и профиля арендатора (см.Табл. 4.2).

Динамика ставок аренды для существующих торговых центров обуславливается практикой индексации ставок на период договора аренды в среднем по рынку на величину 5-7% в год. Для новых либо освободившихся площадей уровень ставок растет на величину, схожую с темпом инфляции (8-10% в рублях или 17-19% с учетом девальвации доллара). Помимо фиксированных ставок, получают все большее распространение такие схемы как процент с оборота, процент с оборота плюс фиксированная ставка и иные.

Дальнейшая динамика арендных ставок будет связана с их постепенным ростом в удачно расположенных высококлассных торговых центрах и, наряду с этим, стабилизацией и даже некоторым снижением в устаревших торговых объектах.

5.1. ПРЕДЛОЖЕНИЕ

В 1 кв. 2008 г. качественное предложение складских площадей было увеличено за счет ввода 64,5 тыс. кв.м в техно-логистическом комплексе «Томилино» и составило 3 265,6 тыс. кв.м.

В 2008 г. планируется к вводу порядка 1,5 млн. кв.м качественных складских площадей, включая как очереди в уже существующих («Томилино», «Пушкино», «Крекшино», «Истра»), так и в новых объектах («Логопарк Домодедово», «Восточный»).

Сохраняется тенденция переноса сроков сдачи объектов, в частности, на 2009 г. отодвинуты сроки запуска ряда очередей в «Северном Домодедово», Логистическом парке «Дмитров», «МЛП-Подольск» и др. В связи с этим ожидаемый прирост предложения в 2008 г. составит порядка 800 тыс. кв.м.

Среди тенденций отмечается увеличение в объеме предложения складских площадей доли площадей класса А и продолжение смещения предложения с северного к юго-западному, южному и юго-восточному направлениям от Москвы, ориентированных на обслуживание внутрироссийских грузовых потоков.

Среди главенствующих тенденций рынка, характерных для последнего года, можно отметить вступление в активную реализационную фазу федеральных сетевых логистических проектов, например, сеть индустриальных комплексов GREENGATE компании «Евразия логистик».

Свободное предложение качественных складских площадей по-прежнему составляет незначительную величину от общего объема предложения на рынке, равняясь в среднем 0,5% по складам класса А и 3,0% по складам класса В. Складские комплексы практически полностью сдаются в аренду еще на этапе строительства.

5.2. СПРОС

Среди компаний, формирующих спрос на складские площади, преобладают логистические операторы, торговые сети и производственные компании. Развитие сетевых логистических проектов приводит к распространению оптовой аренды площадей в нескольких комплексах одной сети в разных городах России, объем сделок доходит до сотен тысяч кв.м.

Крупнейшей разовой сделкой в 1 кв. 2008 г. стала аренда 52 тыс. кв.м второй очереди логопарка «Истра» логистической компанией «ДСВ Солюшнс» сроком на 10 лет. Арендованную площадь компания планирует использовать для обслуживания компаний Renault и Nissan.

В долгосрочной перспективе ожидается рост девелопмента складов по схеме build-to-suit, что связано с ростом конкуренции среди операторов за качественных арендаторов, арендующих значительный площади на длительный срок, и повышением требований к спецификации складских комплексов со стороны конечных пользователей.

Дефицит предложения побуждает все больше компаний заявлять о планах строительства собственных складов (розничная сеть «Мосмарт», сети магазинов электроники и бытовой техники «М.Видео», «Техносила»).

Наиболее высок неудовлетворенный спрос по-прежнему в сегменте специализированных складов: холодильных, фармацевтических, химических и др.

5.3. ФИНАНСОВЫЕ УСЛОВИЯ

В течение 1 кв. 2008 г. базовые арендные ставки в крупноформатных складских комплексах Подмосковья оставались стабильными, на уровне от 120 до 150 долларов за кв.м в год (triple net) на складские площади класса А и 100-110 долларов за кв.м в год для класса В. В качественных складских комплексах в Москве средние ставки аренды составляли порядка 300 долларов за кв.м. Эксплуатационные расходы находились в пределах 25-30 долларов за кв.м в год, оплата коммунальных платежей осуществляется по факту.

Средние базовые ставки аренды для холодильных складов класса А составляют 180 долларов за кв.м в год в Подмосковье и 400 долларов за кв.м в год в Москве, класса В - 160 долларов за кв.м в год и 350 долларов за кв.м в год соответственно.

Стоимость ответственного хранения зависит от объема хранения, специфики товара и других факторов. В среднем она составляет 0,6-0,8 долларов за паллето-место в сутки без НДС. Стоимость погрузочно-разгрузочных работ - 2-3 долларов за 1 паллету (без НДС), а стоимость формирования заказа может достигать 40-50 долларов за паллету (без НДС). Для холодильных складов цена ответственного хранения составляет 0,9-1,0 долларов за паллето-место в сутки (класс А), 0,7-0,8 долларов (класс В) без НДС.

Средняя цена продажи по классу А составляет 1500 долларов за кв.м, по классу В - 900-1100 долларов. Эти цифры являются индикативными в связи с единичными сделками по купле-продаже объектов.

На среднесрочную перспективу ожидается незначительный годовой рост арендных ставок, в пределах инфляции.

6. РЫНОК ГОСТИНИЧНОЙ НЕДВИЖИМОСТИ

Доходность отелей Москвы продолжает расти, благодаря чему столица по-прежнему лидирует по показателю доходности на номер (RevPAR) среди крупнейших городов Европы. Причиной этому остаются высокий уровень загрузки номерного фонда и роста стоимости размещения, сохранение инвестиционных льгот для гостиничных девелоперов и высокий спрос на размещение в условиях высокого дефицита предложения.

Данная устойчивая тенденция привлекает новых игроков на гостиничный рынок столицы. Преобладание сегмента бизнес-туризма делает отели категории 4-5* наиболее привлекательным для инвестиций.

6.1. ПРЕДЛОЖЕНИЕ

По итогам I кв. 2008 г. объем предложения гостиничного рынка Москвы составляет 205 гостиниц с общим номерным фондом 37,7 тыс. номеров. На долю качественного предложения, которое формируется гостиницами 3-5* международного стандарта, приходится 41% номерного фонда, что составляет 15,5 тыс. номеров. 59% номерного фонда города представлено некачественным предложением.

В 2008 г. заявлено к вводу более 20 объектов совокупной вместимостью около 3400 номеров, на долю отелей средней категории придется не более трети нового предложения, что свидетельствует о сохранении тенденции увеличения предложения в высшем сегменте рынка. Коррекция структуры предложения в сторону гостиниц 3* последует за насыщением высшего сегмента, ожидаемым не ранее 2009 г.

География размещения качественного предложения сохраняет неравномерное распределение со значительным преобладанием номерного фонда в ЦАО (48% в объем предложения). 72% предложения, заявленного к выводу в 2008 г., также будет располагаться в центре города, в т.ч. все гостиницы категории 4-5*. Смещение строительства гостиниц за пределы ТТК ожидается не ранее 2011 г.

6.2. СПРОС

Рост туристического потока в Москву остается стабильным и обеспечивается сегментом бизнес- туризма. Спрос со стороны туристов, приезжающих в Москву с рекреационными целями продолжает снижаться, в силу отсутствия предложения качественных номеров туристического класса - в пределах 150 долларов /сутки.

Дефицит качественного предложения в сочетании с высоким уровнем спроса остается причиной высокой заполняемости гостиниц, как среднего (67,0%), так и высшего класса (60,6%). При этом на фоне стабильно высокого спроса показатели заполняемости по сравнению с аналогичным периодом предыдущего года снизились на 5,4%. Это объясняется ростом цен на гостиничные номера и, как следствие, ростом спроса на альтернативный вид размещения - сервисные квартиры-апартаменты, которые предлагают аналогичный гостиничному сервис по более низкой цене (порядка 30%). Сохранение динамики роста цен на гостиничные номера при остром дефиците предложения повлечет дальнейший рост спроса на данный вид размещения.

Для удовлетворения текущего спроса на гостиничные номера в Москве необходимо вдвое увеличить существующий номерной фонд. Наиболее острым остается дефицит в категории 3*: Для его ликвидации требуется увеличить существующее предложение как минимум в 3 раза при сохранении стоимости размещения на уровне конца 2007 г. Дисбаланс спроса и предложения сохранится до 2012 г. в связи с низкими темпами вывода на рынок новых объектов.

6.3. СТОИМОСТЬ РАЗМЕЩЕНИЯ

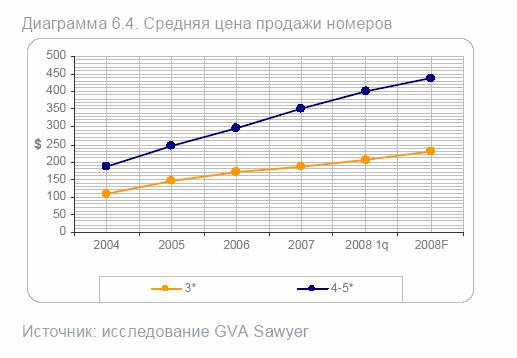

В 1 кв. 2008 г. сохранился высокий уровень средней цены номера в сегментах 3* и 4-5*. Рост цен в гостиницах категории 4-5* составил более 20% к уровню аналогичного периода 2007 г. Рост цен на гостиницы категории 3* - 24%.

На конец 3 кв. средняя стоимость стандартного номера составила 430 долларов/cутки для отелей 4-5* и 204 доллара/сутки для отелей 3*, диапазон цен составляет 350-1500 долларов для отелей 4-5* и 150-450 долларов для отелей 3* и за стандартный номер в сутки (включая НДС).

Планируемое к выходу на рынок до конца года новое предложение не изменит тенденции роста цен, т.к. объем нового строительства не ликвидирует существующий на рынке дефицит. Замедление темпов роста показателя ожидается не ранее 2009 г.